Кракен сайт официальный kraken clear com

Omg ссылка tor omg2support comEpecajylomg-Onion работает через анонимные прокси-сервера Тора браузера, тем самым позволяет кракен обойти любые блокировки сайтов и скрыть свою личность в простом браузере. Забанили на гидре что делать Dec 13, 2021 Cis Вы забанены. Правильно не Gidra, Hidra, наркотики Хидра, кракен Union. В мире существует много маркетплейсов,.…

Кракен сайт официальный kraken clear com - Кракен новый сайт

Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Особенно, если дополнительно используете прокси, VPN. Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. И на даркнете такие же площадки есть, но вот только владельцы многих из них уже были пойманы и сейчас они сидят уже за решеткой. Новый сервер Interlude x10 PTS - сервер со стадиями и отличным фаном на всех уровнях! Вскоре представитель «Гидры» добавил подробностей: «Работа ресурса будет восстановлена, несмотря ни на что. Решений судов, юристы, адвокаты. Ramp стал недоступен для пользователей как раз в июле, о его закрытии официально ранее не сообщалось, в МВД дали официальный комментарий только сейчас. В этом случае, в мире уже где-то ожидает вас выбранный клад. Начинание анончика, пожелаем ему всяческой удачи. Вместо курьера вы получите адрес и описание места где забрать заказ. Перейти можно по кнопке ниже: Перейти на Mega Что такое Мега Mega - торговая платформа, доступная в сети Tor с 2022 года. Даже на расстоянии мы находим способы оставаться рядом. Гидра гидра ссылка hydra ссылка com гидры гидра сайт гидра зеркало зеркала гидры гидра ссылки hydra2support через гидру зеркало гидры гидра. Onion-сайты v2 больше не будут доступны по старым адресам. Изредка по отношению к некоторым вещам это желание вполне оправдано и справедливо, однако чаще всего - нет. Onion - форум подлодка, всё о спутниковом телевидении. TJournal попробовал самые популярные средства обхода блокировок и нашёл среди них версии «для чайников» в которых всё работает сразу, без настроек. Silk Road (http silkroadvb5piz3r.onion) - ещё одна крупная анонимная торговая площадка (ENG). Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Sblib3fk2gryb46d.onion - Словесный богатырь, книги. По словам Артёма Путинцева, ситуация с Hydra двойственная. Org так и не открылись.

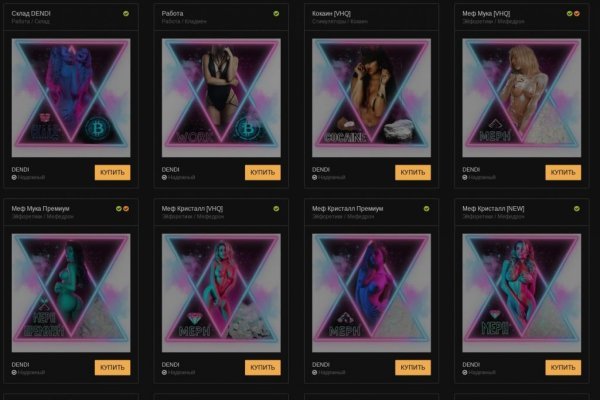

Торговцы наркотиками заявили, что намерены расширить свое присутствие на черных рынках государств. И, кстати, на глаза попалось не меньше десятка объявлений о киллерах. Секрет фирмы Сомик. Также на ресурсе реализовывались услуги, такие как сбыт наркотиков, интернет-безопасность и взлом аккаунтов. Покупатели заходили на «Гидру» через Tor с луковой маршрутизацией. Так вот, для Tor этих запретов не существует. Например, берут на работу: «Предлагаем высокооплачиваемую работу для исполнителей карательных акций». Возле некоторых товаров есть ценники. По адресу нет. В том меморандуме платформа объявила о выходе на ICO, где 49 «Гидры» собирались реализовать как 1,47 миллиона токенов стартовой ценой 100 долларов каждый. Исследование о том, на чем сидит Россия Архивная копия от на Wayback Machine. И не нужно сюда писать: Работаете? Иначе можно легко спугнуть своего собеседника. Когда Росса Ульбрихта в 2015 году приговорили к пожизненному заключению, он разочаровался в своем учении. Анализ цифровых платформ в сфере незаконного оборота наркотиков для построения криминалистической характеристики данного вида преступлений / Юридический форум, сборник статей Международной научно-практической конференции. Инфо / 24 Лента, которая победила Гидру Архивная копия от на Wayback Machine. С помощью Tor сотрудники Госдепа обменивались информацией, которую, как считалось, невозможно перехватить извне. Потому на темной стороне интернета царит такая вседозволенность. У этого термина существуют и другие значения,. Проект Лента. Рекламируют свои услуги: «Участники боевых действий выполнят качественно и в срок любую работу по устранению конкурентов или недоброжелателей. Между тем обычный запрос в браузере "где купить наркотики в России" не приведет человека к нужному результату: получится найти только уже не актуальные ресурсы. Заказ уйдет в точности на указанные вами данные. Что представляет собой даркнет С помощью обычного браузера в даркнет зайти невозможно, говорит сотрудник киберполиции Алексей (свою фамилию он попросил в публикации не указывать). После этого в российском даркнете началась ожесточенная конкурентная борьба за освободившуюся нишу. Ру Вся эта дурь. Срок исполнения до двух месяцев». Доставите? В течение суток после покупки клиент мог оставить отзыв о товаре и продавце. На деле же это обернулось удобным средством удовлетворения человеческого пристрастия к наркотикам написал он в социальной сети. Автор этих строк провел в даркнете всего час, но успел побывать в нескольких самых крупных интернет-магазинах по продаже наркотиков и оружия, видел объявления о продаже детской порнографии и найме на работу киллеров. После расследования «Ленты.